住宅ローンを借りるのに変動がいいのか、固定がいいのか悩む方も多いのではないでしょうか。

住宅ローンの金利タイプは大きく「全期間固定型」、「変動型」、「固定期間選択型」の3種類に分けられます(金利上限付き変動金利タイプなどこれに当てはまらないローンもあります)。

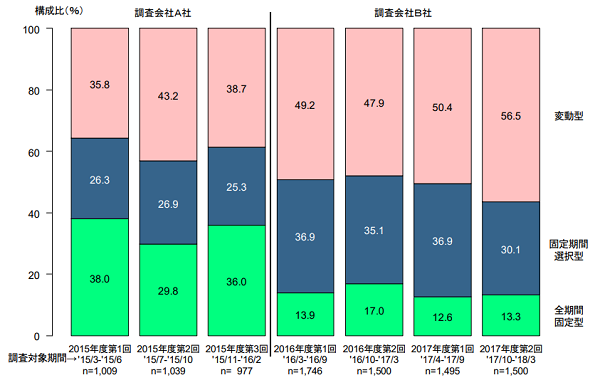

2018年4月に行われた調査によると全期間固定型の利用者が13.3%、変動型が56.5%、固定期間選択型は30.1%になっています。

低金利を背景に、変動型を選択する割合がこの2年間で20%も増加しています。

一方、変動金利を選択しているケースの4~5割はその商品特性や金利リスクなどについて「理解しているか不安」や「よく(全く)理解していない」と回答しているのも現実です。

「変動金利を選んでいる人が多いから」や「変動金利の方が毎月の支払いが少なくてすむ」などの安易な理由で変動金利を選ぶことは、危険と隣り合わせであることはご存知でしょうか。

変動金利にすべきか、あるいは固定金利を選ぶべきか、結論から言ってしまえば、リスクを受け入れる許容度が重要になります。

住宅ローンは変動と固定で異なる指標から決まっている

変動と固定の住宅ローン金利は何に連動しているのかについてご存知でしょうか?

変動金利型、全期間固定型の住宅ローンで適用される金利の指標となるものは

- 変動金利型…無担保コール翌日物

- 全期間固定型…新発10年物日本国債の利回り

となっています。

住宅ローンでもその金利は全く別次元のメカニズムにより決まっているのです。それぞれみていきましょう。

変動金利の決まり方

適用金利、店頭金利

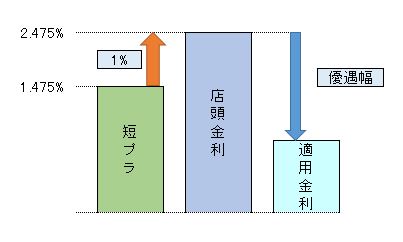

変動金利型の住宅ローンで適用される金利は次のような仕組みで短プライムレートを基準に決められている金融機関が大半です(ソニー銀行のように市場での金利スワップにより毎月基準金利を決定しているところもあります)。

例として三菱UFJ銀行のケースを見てみましょう。

(出典:三菱UFJ銀行HP)

同行の短期プライムレートは1.475%。これに1%を上乗せした2.475%が店頭表示金利となっています。そしてこの店頭表示金利から審査結果によって最大1.85%引き下げした場合の適用金利が年0.625%となります。

つまり

短プラ+1%=店頭表示金利=適用金利+1.85%

となり、この式を変形すれば

適用金利=短プラ-0.85%

となるわけで、変動金利に影響を及ぼしているのは、短期プライムレートということになります。この短期プライムレートとはどのようなものなのでしょうか。

短期プライムレート

短期プライムレートとは

銀行が優良企業に短期(一年以下)の貸出を行う際に用いられる最優遇貸出金利

のことです。

以前は公定歩合に連動していた短期プライムレートですが、金融自由化に伴って「無担保コール翌日物」の金利に連動したものとなり、以前の短プラと区別するため新短期プライムレートとも呼ばれています。

この「無担保コール翌日物」とは、金融機関同士が資金の調達・供給を行う期間一日の超短期の無担保取引の金利ことを指します。短期金融市場の中のインターバンク市場、その中の一つであるコール市場(参加者は金融機関のみ)の代表的な取引です。

日本銀行は年8回開催される金融政策決定会合で金融政策運営の基本方針を決めています。ここで決定された方針を実現するために短期金融市場における代表的な取引である「無担保コール翌日物」に影響を及ぼすことにより短期金利の水準を調整しています。

健全な経済発展のためには物価の安定が必要であり、そのためには適切な金利水準の維持が必要となることから、日銀は短期市場で金利水準の調整を行うわけです。

つまり変動金利は日本銀行の政策金利に影響を受けていることから、日銀の影響下にある金利であることが分かります。

短期プライムレートは2009年1月に2.475%(最低値、短期プライムレートは金融機関によって異なります)に改訂されてから、一度も変わっていません。

混乱する方もいるかもしれませんが、変動金利に影響する短期プライムレートがここ10年近く変動をしていないことになります。

長期金利の決まり方

変動金利対して長期金利は全く違う仕組みで決まっています。

新発10年物日本国債の利回り

「全期間固定型」と「10年以上の固定期間選択型」の住宅ローン金利は長期金利をベースにしています。

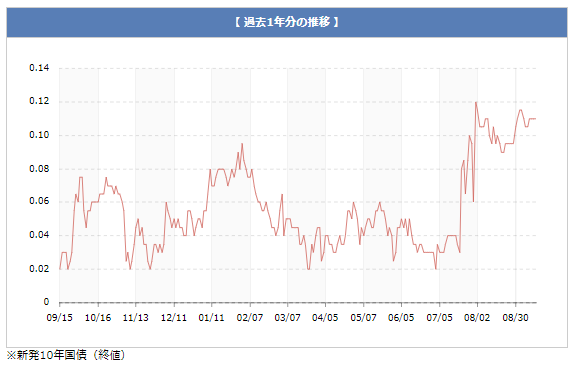

長期金利の代表的な指標となっているのは、「新発10年物日本国債の利回り」です。

国債は、市場で売買が行われていますので、その利回りは日々変化しています。先ほどの短期プライムレートがここ10年間全く変化がないのと違って対照的です。

(出典:日本相互証券株式会社「長期金利推移グラフ」)

この新発10年物国債の価格が上昇(利回りは低下)すれば長期金利は低下し、価格が下落(利回りは上昇)すれば長期金利は上昇します。

国債の売買については景気動向、将来の物価変動や短期金利の推移なども織り込まれて取引が行われています。

短期金利と異なり長期金利は需給のバランスに応じて市場で決まっています。

長期固定金利型の代表である「フラット35」の金利も「新発10年物日本国債の利回り」によって左右されています。

変動金利と固定金利、どちらが得か損かという議論

変動と固定金利の違い

変動金利と固定金利の決定的な差は

- 変動金利は最終返済までの総支払額が確定していないのに対して、固定金利は決まっている点

- 変動金利は固定金利に比べて低く設定されている点

になります。

ところが変動金利と固定金利は基準になる指標がまったく異なっています。どちらを選ぶのか決めるにあたり、金利の高低や損得の比較を論じるのはあまり意味がないことになります。

意思決定に重要なのはリスク許容度

金融商品の場合、リスクは危険なことではなく、むしろ不確実性のことを指します。

これから35年間、変動金利に変化がなく現在のレベルを維持し続けたと仮定すれば、変動金利を選んだほうが総支払額は少なくなります。つまり金利が変動するかもしれないリスクを取った結果として、総支払額が少なくなるというリターンを得ることができたのです。

逆に金利が大幅に上昇した場合には、リスクを取りにいった結果、損失(当初の見込んでいた総支払額より多くなる、あるいは固定金利を借りていた場合より総支払額が多くなる)が発生する場合もあります。

変動金利型の住宅ローンは金融商品と同じ投資です。金融商品の場合、レバレッジ取引を除けば、最悪でも投資した元本がゼロになるだけでリスクの上限は限定的です。

しかし変動金利の住宅ローンは、一部を除き、総支払額が青天井となる金利変動リスクを持った商品という認識を持っておいたほうが無難です。

変動を選択する場合、自分の家計が金利変動のリスクを受け入れられるのか、許容レベルで判断すべきなのです。

金利変動のリスクの許容度が金利選択に当たっては重要なのであって、リスクについてはその損得を論じること自体が不毛な議論だからです。

リスクの許容度が高い場合には変動金利を選択することによって、低金利によるメリットを享受できる可能性もあります。逆にリスクを受け入れられる許容度が低ければ、金利変動リスクのない固定金利を選択するべきです。

変動金利のリスクを取りにいっても良いケースはおおむね次のような場合になるかと思います。

- リスク管理が行える方

- リスクヘッジとなる資産を準備できる場合

具体的には

- 借入期間が短い方…借入期間が短ければ短いほど金利変動のリスクは小さく抑えられます。

- 借入額が少ない方

- 金利上昇時に手元資金で繰上げ返済をおこない元本を減らすことができる方

- 住宅ローンの借り入れ後も金利変化など、金利情勢に敏感である方

となるでしょう。

極論になりますが、金利が急上昇した局面でも、リスクの許容度の高い方だけが、変動金利を選択すべきだと思います。

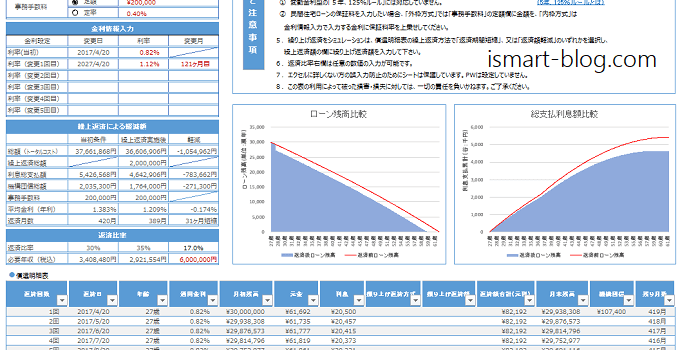

リスクの許容度は各家庭で異なりますので、借入前の念入りなシミュレーションをお勧めします。

リスクヘッジとしての「金利が上昇したら固定金利に切替」のウソ

よく聞く話ですが、「変動金利でも金利が上昇したら固定金利に切り替えれば大丈夫」というのがあります。こんなことが本当にできるのでしょうか?

長期金利は先ほど申し上げた通り。将来の物価変動や短期金利の推移の予想を元に変動しています。近い将来インフレになると市場が予想すれば長期金利は直ちに上昇を始めます。

すなわちインフレになっていないにもかかわらず長期金利が上昇をはじめる点がポイントになります。短期金利が上昇するのはその後になりますから、すでに固定金利は上昇してしまった後になることが多くなります。

変動金利が0.6%、固定金利が1.6%と仮定したとき、仮に固定金利が2%に金利上昇した場合、あなたは変動金利もこれから上昇すると考えて0.6%から1.4%高い2%の金利に借り換えできますか?

仮に借り換えした場合でも、長期金利の上昇だけが一時的であるケースだって考えられます。そうなると変動金利は0.6%のまま、あなたの住宅ローン金利だけが2%になるかもしれません。

固定金利にすることでリスクをゼロにする借り換えは有効ですが、そのタイミングが非常に難しいことは頭に入れておきましょう。

最後に

変動金利は貸し手である銀行にとって金利変動リスクない分、低い金利が設定されており借り手にとっても魅力的です。その分借り手側が金利変動リスクを負っていることを十分理解した上で選択するべきです。

株や投資信託など元本割れのリスクのある金融商品に対して極めて否定的な方も多くいます。そんな方がいとも簡単に変動金利型の住宅ローンを選択するケースに遭遇し驚かされることも少なからず経験しました。自分の資産が1円でも目減りするのは嫌なのにもかかわらず、負債の支払いは1円でも少なくしたいという考え方なのでしょうが、あまりにリスクに対して無防備と言わざるを得ません。

「金利はこれからも上昇しない」という身勝手な予想により、後々痛い目にあうのは自分自身や家族であることに十分注意して金利の選択をするようにしましょう。

コメント