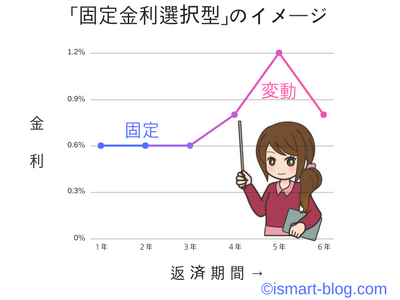

固定金利選択型住宅ローンには「固定金利」という言葉が含まれてることで誤解されがちですが、歴とした変動金利型に分類される住宅ローンです。

変動金利型の一定期間だけ金利を固定していると考えるのが基本です。

固定期間を何年にすればいいのか、金利優遇はどのタイプにするか、固定期間終了後の金利動向をどのように予想するかなど、検討すべき項目が他の金利タイプより多くかつ複雑です。

住宅ローンの中でも一番難しい金利タイプ、それが「固定金利選択型」の住宅ローンです。

この「固定金利選択型」を選択するに当たり、その仕組みと注意したい点について詳しく知っておきましょう。

固定金利選択型住宅ローンとは

まず簡単に固定金利選択型の住宅ローンの商品特性などを確認しておきます。

仕組み

固定金利選択型は、初めの一定期間(おおむね2~20年が主流)の金利が固定されますが、この期間が終了した後は、期間終了時の金利水準で、変動金利または再度固定金利を選択することになります。

何も手続きしなければ、自動的に変動金利に移行します。

固定期間終了後に再度固定金利を選択する場合には、手数料が必要となる金融機関もありますので、借入前によく確認しておきましょう。

また最近ではほとんど見られなくなりましたが、一度変動金利を選択してしまうと、それ以降は固定金利を選択することが出来ないタイプの固定期間選択型も残っています。注意しましょう。

メリット・デメリット

どのような金利タイプの住宅ローンにも、必ずメリット・デメリットがつきものです。

固定金利選択型住宅ローンには、固定金利と変動金利のそれぞれが持っているメリット・デメリットが混在している点に特徴があります。

メリットとしては

一方デメリットには

などが挙げられます。

気をつけたいのは、変動金利型の住宅ローンのような5年、125%ルールは、この固定期間選択型住宅ローンにはありません。

つまり変動金利のような「未払利息」は発生しないのです。

しかし、脅かすわけではありませんが、固定期間終了時に大幅に金利が上昇していると、返済額は制限なく上昇してしまいます。

固定金利選択型はなぜ難しいのか

金利上昇時の対応

固定期間選択型の住宅ローンでは、いったん金利を固定すると、その期間が終了するまでは変動金利への変更は出来ません。つまり身動きが取れないため、急な金利変動には対応できないのです。

約定返済日に固定金利指定型への変更ができます。 ただし固定金利指定期間中は金利種類の変更はできません。

(横浜銀行「商品概要説明書 変動金利型(固定金利指定型)商品概要説明書」より抜粋引用)

例えば当初10年固定1%の住宅ローンを組み、5年目で金利が急上昇し、変動金利型の住宅ローンでも適用金利が2%に上昇したと仮定してみましょう。

固定金利期間の終了までの5年間、何もせず金利変化の行方を見極めるのか、あるいは1%の固定金利を捨てて2%の変動金利へ、またはさらに金利の高い固定金利へ借り換えするか判断を迫られます。

将来の金利は誰にも分かりません。これが変動金利型の住宅ローンであれば、金利は半年ごとに上昇していくので、早めの借り換えも可能です。なまじっか金利が固定されている期間が長いが故にその意思決定をより難しくするのが、この固定期間選択型の住宅ローンの難しさの一つかもしれません。

通期優遇型、当初優遇型の選択

この固定金利選択型住宅ローンの金利設定には「通期優遇型タイプ」と「当初優遇型タイプ」の2種類があります。

- 「通期優遇型タイプ」…返済終了まで金利の優遇幅が変わらない

- 「当初優遇型タイプ」…借入当初の金利優遇幅が「通期優遇型タイプ」に比べて大きいものの、固定期間終了後は金利優遇幅が小さくなる

借入する際は「当初優遇型タイプ」の方が低い金利設定になっており魅力的なのですが、どちらが得になるかは、よくシミュレーションしておく必要があります。

具体的にどのような違いがあるのか、10年固定の金利を例にみておきましょう。

こちらは現在(2018年4月)の三菱U F J銀行のローン金利です。

| 店頭 表示 | 通期優遇型 | 当初優遇型 | |

| 最大年▲1.85% | 当初:最大年▲2.2%、固定期間終了後最大 年▲1.4% | ||

| 変動金利 | 2.475% | 0.625% | – |

| 固定10年 | 3.300% | 1.450% | 1.100% |

(三菱U F J銀行住宅ローン金利一覧より抜粋作成)

仮に店頭表示金利に変動がなく、10年経過後に再度10年固定を選択した場合、

- 「通期優遇タイプ」の金利 …1.450%(3.300%-1.850%)

- 「当初優遇型タイプ」の金利…1.700%(3.300%-1.400%)

となります。

また10年間の固定期間終了後に変動金利を選択する場合、店頭表示金利に変化がなければ、

- 「通期優遇タイプ」の金利 …0.625%(2.475%-1.850%)

- 「当初優遇型タイプ」の金利…1.075%(2.475%-1.400%)

となります。

10年後の金利は予想できませんが、仮に同じ金利水準であれば、この変動金利1.075%はかなり割高に感じませんか。

固定期間終了後の優遇幅の変化をよく考えずに「当初優遇型タイプ」を安易に選択しないように、固定期間終了時を見越してよく検討しておく必要があります。

固定期間選択型と全期間固定金利のシミュレーションによる比較

具体的な金額でシミュレーションして、固定金利選択型住宅ローンの勘どころを押さえておきましょう。

比較するのは10年固定金利選択型(以下10年固定)と全期間固定金利のフラット35です。10年固定は、多くの金融機関がもっとも力を入れている固定金利選択型です。

比較する前提条件は

借入金額 3000万円、ローン期間35年、元利均等返済

- フラット35S(金利Aプラン)…1.100%(当初10年)、1.350%(残り25年)、融資手数料1.08%

- 10年固定…当初優遇1.100%、期間終了後は変動金利1.075%、保証料0.2%(内枠方式、金利に上乗せ)

10年固定は先ほどの三菱東京U F J銀行の「当初優遇型タイプ」の金利を使います。

10年後に変動金利へ移行する際の金利は、借入時点では当然のことながら分かりませんから、現状の金利水準でシミュレーションしてみました。

| 10年固定 | フラット35S | |

| 総額(トータルコスト) | 37,277,546円 | 37,261,464円 |

| 利息 | 7,277,546円 | 6,937,464円 |

| 保証料、融資手数料 | 324,000円 |

総支払額はほとんど変わらないという結果になりました。

決定的に違うのは、固定10年は借入期間中常に金利変動リスクを負和なければいけない点でしょうか。

最後に

一番危険なのは、借入する際に変動金利がいいのか、固定金利型にすべきか、決めかねて「取り敢えず」固定金利選択型の住宅ローンを選んでしまうことではないでしょうか。

確かに全期間固定金利型に比べて、当初は低い金利が設定されていること、なおかつ当面は金利が変動することがないことなど目先の安心感があることから、業者も勧めやすい住宅ローンの一つになります。

しかしこれでは意思決定を単に先送りしただけにすぎません。

固定金利選択型の住宅ローンでは、選択しようとする期間の金利を固定しなければいけないのか、その理由を自分なりに明確にしておくことが大事になります。

コメント