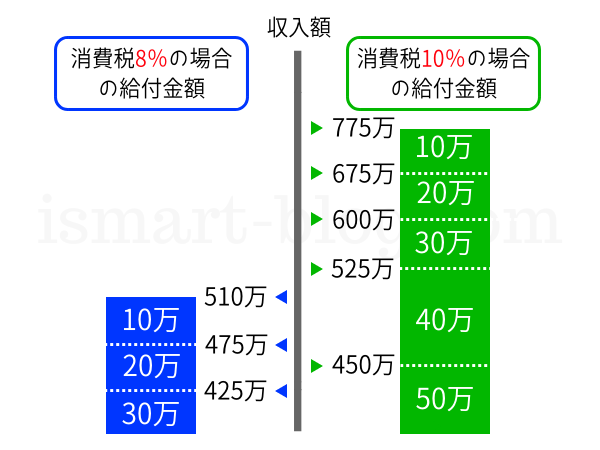

消費税率は2019年10月から、現在の8%から10%へ引き上げられることがほぼ決まっています。

特に住宅購入ではかかるお金も大きな額となるため、たった2%の引き上げでも影響が大きく、支払うお金は数十万も変わってしまいます。

そのような住宅取得者の消費税負担を軽減するために設けられた制度が「すまい給付金」です。増税にあわせて給付額・給付対象者が拡大されることは既に決まっています。

- 給付額…30万円から最大50万円へ拡大

- 給付対象者…収入額の目安が510万円以下から775万円以下へ拡大

給付対象者の収入目安が大幅に引き上げられることから、消費税10%で住宅を購入・建築する場合、これまと比べてより多くの方が給付対象となります。

夫婦(妻は収入なし)及び中学生以下の子どもが2人のモデル世帯において、住宅取得する場合の夫の収入額の目安

これまで給付を受けられなかった収入額510万円超から775万円以下の方にも給付金が支給されるようになります。

最高額の50万円を給付される場合、2500万円の2%に相当します。すなわち購入額のうち2500万円分は消費税が10%が実質8%に軽減されるのと同じ効果が得られる金額になるのです。

しかしこの収入額はモデルケースで試算されたもの。同じ収入額であっても、必ずしも同じ額の給付金を受け取れるとは限らないのです。

「どのくらい給付金がもらえるのか?」、住まい給付金の仕組みとあわせて確認していきます。

すまい給付金とは?

すまい給付金は2014年4月に消費税が5%から8%へと増税される際に、住宅購入者の増税分負担を軽減されるする目的で導入された制度です。

同じ軽減策として、2014年には住宅借入金等特別控除(いわゆる住宅ローン減税制度)も10年間の控除額が最大で400万円(認定住宅の新築等場合500万円)に拡充されています。

しかしこの住宅ローン減税は、支払った所得税(所得税から引ききれなかった場合は住民税)から控除されるので、そもそも収入(所得)が少ない、つまり所得税等の支払いが少ない方の場合、その効果が十分に及びません。

そこで所得税等の支払いが少ないような方の住宅購入の負担を軽減するために、この「すまい給付金」があるわけです。

すまい給付金の対象となる条件は?

住まい給付金はどのような人が対象者なの?

対象者となる方は次の要件をすべて満たしている場合です。

- 住宅を取得し、不動産登記上の持ち分を有している事(不動産登記における建物の所有者)

- 取得した住宅へ居住している事(住民票記載の住所が取得住宅の住所)

- 収入(額面収入)が一定以下である事

- 住宅ローンの利用がある(利用しない現金取得者の場合、年齢が50才以上が条件)

「収入(額面収入)が一定以下である事」の注意点

このうち気を付けたいのは3の「収入(額面収入)が一定以下である事」です。

すまい給付金のサイトにも

10%時は収入額の目安が775万円以下の方を対象に最大50万円を給付するものです。

と書かれています。

ところがこの775万円の収入(額面収入)は「夫婦(妻は収入なし)及び中学生以下の子供が2人のモデル世帯の場合」で算出された金額なのです。

給付基礎額は「都道府県民税の所得割額」により決まります。

同じ収入でも扶養家族の人数など控除される費目が違えば、住民税の所得割額も変わってくる点に気を付けましょう。

収入(所得)を全国一律に把握することが難しいため、収入に代わり、収入に応じて決まる都道府県民税の所得割額を用いて給付基礎額を決定する仕組みとしています。

「住宅ローンの利用がある」の注意点

また4の「住宅ローンの利用がある」について、すまい給付金上における住宅ローンの定義は、次の3つです。

- 自分で住むための住宅ローンである

- 借入期間が5年以上

- 金融機関等からの借入金であること

住宅ローン減税と住宅ローンの定義が異なる点に注意が必要です。

- 住宅ローン減税での住宅ローンの定義…「借入期間が10年、土地の取得のための借入金も含める」

- 住まい給付金の住宅ローンの定義…「借入期間5年、住宅取得のための住宅ローン」

住まい給付金はどのような住宅が対象なの?

すまい給付金では、対象者の城家に害にも、住宅の質に関する一定の要件があります。

- 引上げ後の消費税率が適用されること

- 床面積が50㎡以上であること

- 第三者機関の検査を受けた住宅であること等

また個人間の売買により購入される中古住宅では、取引自体が非課税なので、消費税の負担軽減を目的とするすまい給付金では対象外です。

すまい給付金でいくらもらえるの?

もらえる給付額を算出方法にはどうすればいいのか

給付額は

給付額=給付基礎額×持分割合

- 給付基礎額…収入額(都道府県民税の所得割額)によって決まる額

- 持分割合…不動産登記上の持分割合

の計算式で決まります。

持分割合は不動産の登記事項証明書(権利部)から確認することができます。

給付基礎額って何?

給付基礎額は、都道府県民税の所得割額をもとに次の表のように10万円~50万円と決められています(消費税が10%で住宅ローンを利用する場合)。

| 政令指定都市以外の場合 | |

| 給付基礎額 | 都道府県民税の所得割額(消費税10%の場合) |

| 50万円 | 7.60万円以下※神奈川県の場合(7.64万円以下) |

| 40万円 | 7.60万円超 9.79万円以下※神奈川県の場合(7.64万円超 9.85万円以下) |

| 30万円 | 9.79万円超 11.90万円以下※神奈川県の場合(9.85万円超 11.97万円以下) |

| 20万円 | 11.90万円超 14.06万円以下※神奈川県の場合(11.97万円超 14.14万円以下) |

| 10万円 | 14.06万円超 17.26万円以下※神奈川県の場合(14.14万円超 17.36万円以下) |

| 政令指定都市の場合 | |

| 給付基礎額 | 都道府県民税の所得割額(消費税10%の場合) |

| 50万円 | 3.800万円以下※神奈川県の場合(3.848万円以下) |

| 40万円 | 3.800万円超 4.895万円以下※神奈川県の場合(3.848万円超 4.956万円以下) |

| 30万円 | 4.895万円超 5.950万円以下※神奈川県の場合(4.956万円超 6.025万円以下) |

| 20万円 | 5.950万円超 7.030万円以下※神奈川県の場合(6.025万円超 7.118万円以下) |

| 10万円 | 7.030万円超 8.630万円以下※神奈川県の場合(7.118万円超 8.738万円以下) |

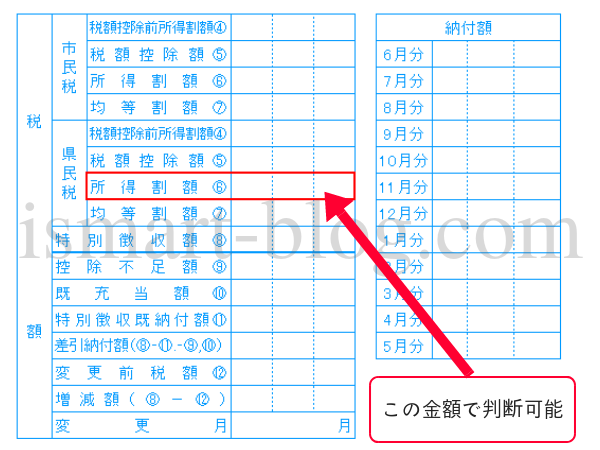

この都道府県民税の所得割額を知ることができれば、給付基礎額、しいては給付額を正確に把握することができます。

都道府県民税の所得割額を調べる方法

都道府県民税の所得割額は次のような式で算出されています。

課税の仕組みを理解していない場合、この計算するのは面倒ですし、難しいと思います。そこで簡単に確認するための書類が2種類あります。

①個人住民税の課税証明書…市区町村役場の窓口

②住民税決定通知書…住民税額が決まる5月頃に市町村から手元に通知書(届く細長い書類、下の画像を参考)

いずれも「都道府県民税の所得割額」が記載されていますので、これで給付基礎額がハッキリとします。

住まい給付金の申請方法

申請方法は?

住まい給付金の受給要件を満たしていることが確認できれば、いよいよ申請の手続きです。

手順は、「必要書類の入手」→「申請書の記入」→「申請(窓口への提出または郵送」となります。

なお申請のタイミングに関するルールは

- 入居後すぐに申請可(確定申告とは別に行う)、申請期限は引渡しから1年3ヶ月以内

- 平成33年12月までに引渡し・入居した住宅が対象

と決められています。

申請に必要になる書類は?

必要書類は新築と中古住宅購入、住宅ローンの借り入れの有無によっても異なります。

共通で必要となる書類と注意すべき点

| 書類名 | 取得場所または取得先 |

| ①給付申請書 | 住まい給付金のHP |

| ②住民票の写し | 市区町村役場の窓口 |

| ③不動産登記における建物の登記事項証明書・謄本 | 法務局 |

| ④個人住民税の課税証明書(又は非課税証明書) | 市区町村役場の窓口 |

| ⑤工事請負契約書または不動産売買契約書のコピー | 不動産業者を通じて契約時に受け取る |

| ⑥給付金受取口座を確認できる書類 | 銀行の通帳のコピー |

| ⑦売買時等の検査実施が確認できる書類 | 検査機関が発行(新築・中古、ローン有無などで申請書が異なる) |

各必要書類で注意する点があります。

①給付申請書

申請書類ダウンロードのページの下に、申請書類をパソコンで入力し作成できる機能がありますから、これを使うと早くて便利です。

②住民票の写し

実際に居住しているかの確認に必要なため、住民票記載の住所が取得住宅の住所で、発行日から3ヶ月以内のもの、個人番号(マイナンバー)が記載されていないもの。

③不動産登記における建物の登記事項証明書・謄本

有効期限は発行日から3ヶ月以内のものとなります。

④個人住民税の課税証明書(非課税証明書)

取得住宅が所在する市区町村ではなく、前住宅が所在する市区町村からの発行が必要。

提出する課税証明書の年度は住宅取得時期により異なります(下記表のとおり)。

| 引渡し時期 (年月) | 平成30年 | 平成31年 | 平成32年 | 平成33年 | |||||

|---|---|---|---|---|---|---|---|---|---|

| 1〜6月 | 7〜12月 | 1〜6月 | 7〜12月 | 1〜6月 | 7〜12月 | 1〜6月 | 7〜12月 | ||

| 課税証明書 発行年度 | 平成29年度 | 平成30年度 | 平成31年度 | 平成32年度 | 平成33年度 | ||||

| 対象となる 収入期間 | 平成28年 (1〜12月) | 平成29年 (1〜12月) | 平成30年 (1〜12月) | 平成31年 (1〜12月) | 平成32年 (1〜12月) | ||||

⑤工事請負契約書または不動産売買契約書のコピー

約款部分も添付が必要です。

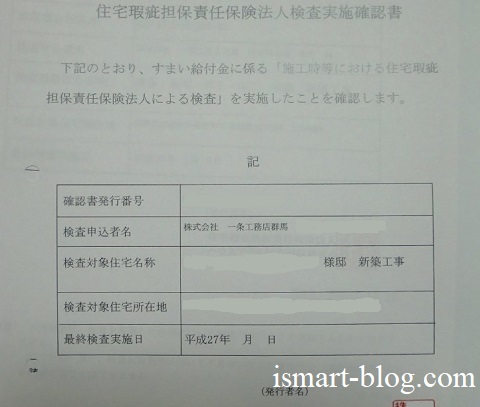

施工中等の検査実施が確認できる書類として次の(ⅰ)~(ⅲ)のうちいずれかが必要となります。

| 書類名 | 取得先 |

| (ⅰ)住宅瑕疵担保責任保険の付保証明書のコピー | 請負人から引渡し時に交付 |

| (ⅱ)建設住宅性能評価書(設計住宅性能評価書は不可)のコピー | 登録住宅性能評価機関 |

| (ⅲ)住宅瑕疵担保責任保険法人検査実施確認書の原本 | 住宅瑕疵担保責任保険法人 |

住宅瑕疵担保責任保険法人検査実施確認書については原本である点に注意が必要です。こちらがその原本です。

中古住宅で必要となる書類

| 書類名 | 取得先 |

| 中古住宅販売証明書 | 売主(宅地建物取引業者) |

住宅ローンを利用している場合に必要となる書類と注意点

| 書類名 | 取得先 |

| 住宅ローンの金銭消費貸借契約書のコピー | 住宅ローン借入先の金融機関等 |

この住宅ローンの金銭消費貸借契約書については注意が必要です。求められているのは金消の原本の写しです。

すまいの給付金の申請をする場合、ローン契約の際にその旨を担当者に伝えてコピーをもらうか、もらい忘れてしまった場合には金融機関に問い合わせをすれば送ってくれると思います。

こちらが私の契約書の原本のコピーです。

ローンを利用していない場合(新築のみ)に必要となる書類

| 書類名 | 取得先 |

| フラット35S基準の適合が確認できる書類 | 適合証明書の交付を行う適合証明機関 |

最後に

消費税率が10%になるまであと一年を切りました。

増税前に住宅を購入するのか、増税後に購入するのか、どちらが有利なのかは一概に結論付けられません。

例えばこのようなケース

- 夫:収入520万円、妻:専業主婦、子供2人(小学生)

- 住宅建築にかかるお金:4000万円(住宅ローン2000万円、親からの贈与2000万円)

- 耐震等級3の注文住宅を建築

では増税前と後で比較すると

- 消費税の増加:80万円

- 住まい給付金給付額:40万円(消費税8%と比べて40万円増加)

- 住宅資金の贈与税:0円(消費税8%と比べて207万円減少)

消費税の増税による実質負担増:80万円-40万円-207万円=▲167万円

増税後に家を建築したほうが有利になる場合もあります。

すまい給付金も収入次第ですが、最大で50万円もの給付が受けられる場合もあります。早めにシミュレーションを行っていくら貰えるのか、その金額を把握しておくことが大事になります。

コメント