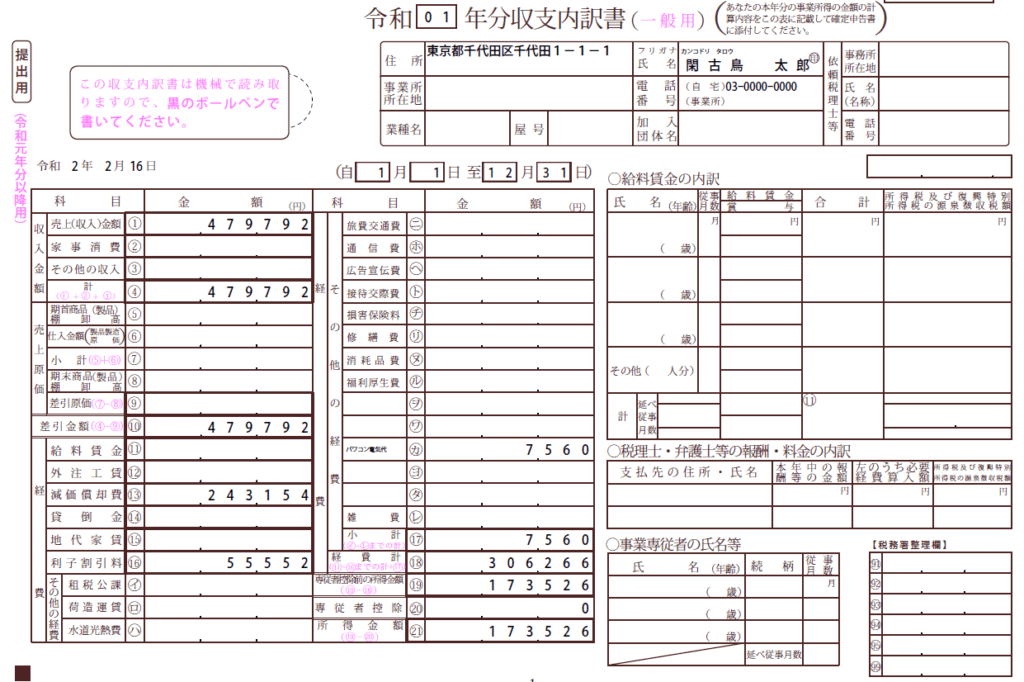

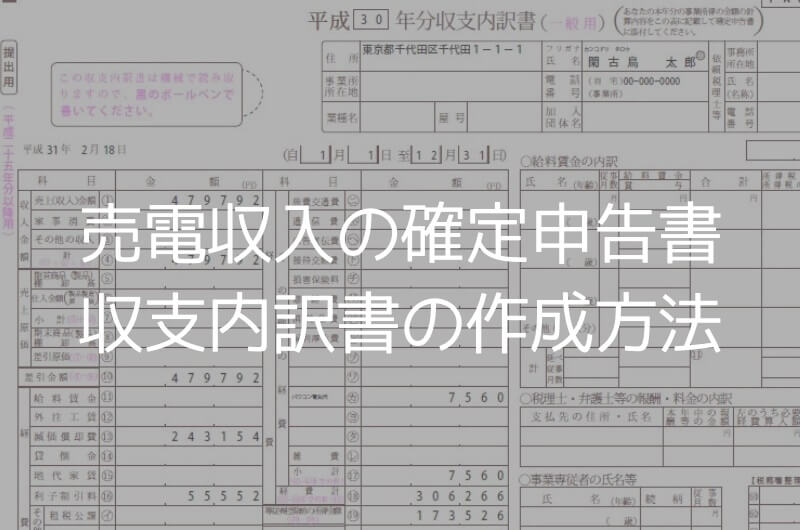

売電収入の確定申告に使う収支内訳書の具体的な作成手順を見ていきたいと思います。

なお太陽光売電収入の確定申告に当たり、知っておいた方が良い基礎的な知識、余剰売電の申告の方はこちらの記事も併せてご覧ください。

所得税の確定申告書の受付期間

所得税の確定申告書の受付期間は、所得が発生した翌年の2月16日から3月15日までです。

私は毎年確定申告を国税庁のサイト上で書類を作成し、税務署に持参し提出しています。

その理由として

- 手書きに比べて仕上がりがきれいなこと

- 自動計算されるため、不用意な計算間違いを回避できること

- 減価償却資産は取得額、償却方法、償却年数を入力し保存しておけば、毎年の償却費を自動計算してくれること

などが挙げられます。

太陽光売電の売電収入の申告に必要な書類

確定申告の入力をする前に必要となる書類の準備をしておきましょう。

面倒ですが、これらの書類に記載されたデータが揃わない事には入力が進みません。

- 「購入電力量のお知らせ」(なければ売電収入が入金された預金通帳)

- 太陽光発電設備取得に係る売買契約書、請求書

- 太陽光発電設備を借入金で設置した場合、金銭消費貸借契約書

- 連系工事負担金が記載された請求書、契約書(追加変更契約書)など

- パワーコンディショナーの電気代の納付書

等になります。

その他にもメンテナンスや修繕に掛かったお金を必要経費に計上する場合は、別途金額を確認できる請求書や領収書も作成にあたって必要になります。

給与所得者の方で売電収入だけの方が確定申告を行う際に、税務署に提出するのは確定申告書と会社から交付された源泉徴収票、マイナンバーカードの写し(もしくは本人確認書類の写しとマイナンバー通知書の写し)でOKです。

ここで作成した収支内訳書や購入電力量のお知らせなどの提出は必要ありません(提出しても間違いではありません)。

収支内訳書の書類をサイト上で作成する手順

サイト上で作成するメリット

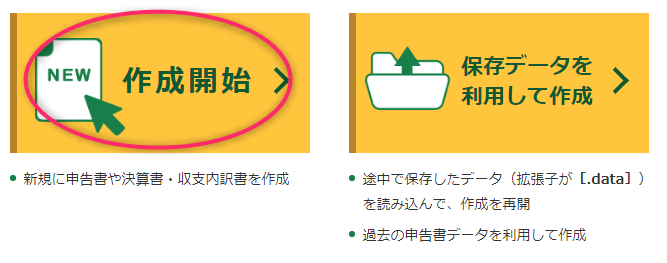

過年度に作成したデータを読み込むことで、税金の計算に影響のない項目を昨年分のデータから引き継ぐことが可能です。

読み込みできるのは

- 本人情報

- 収入に関する情報

- 減価償却費情報

- 利子割引料・借入利子

- 勘定科目

です。

作成マニュアル

では具体的な作成方法について見ていきましょう。

まず国税庁のトップページをご覧ください。

ページ右上ににある「確定申告特集」のバナーをクリックすると令和元年分確定申告特集ののページに移動してください。

「個人の確定申告書等を作成する」をクリックします。

次に新規の場合には「作成開始」をクリック。

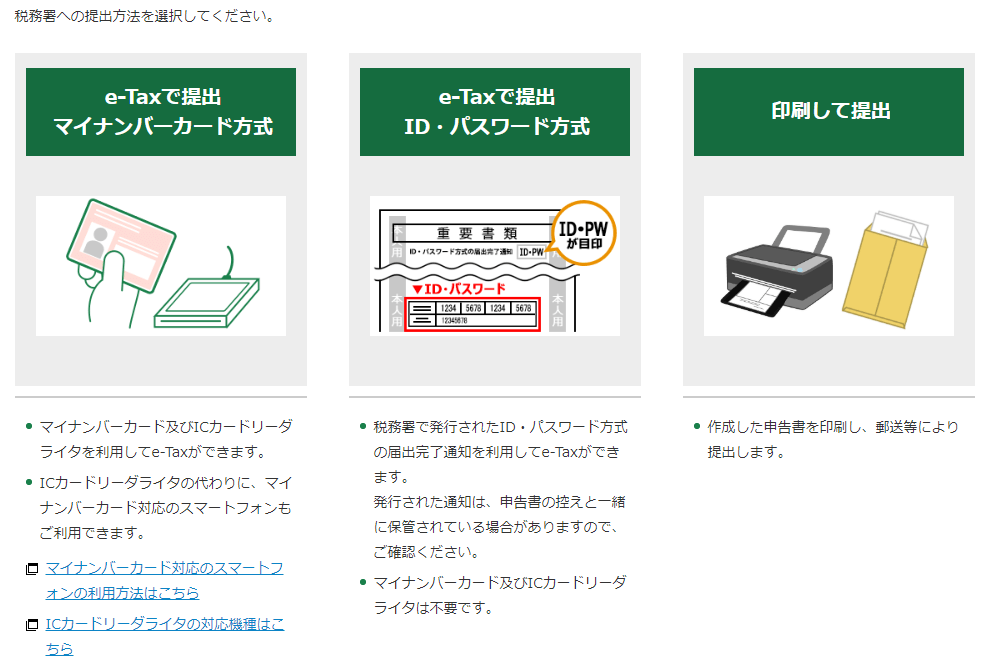

提出方法を選択してをクリック。

「マイナンバーカード方式」あるいは「ID・パスワード方式」については、こちらの記事を参考になさってください。

関連記事 2018年度の確定申告からe-Taxの利用が簡単に、税務署で届出を済ませた ID・パスワード方式のご紹介

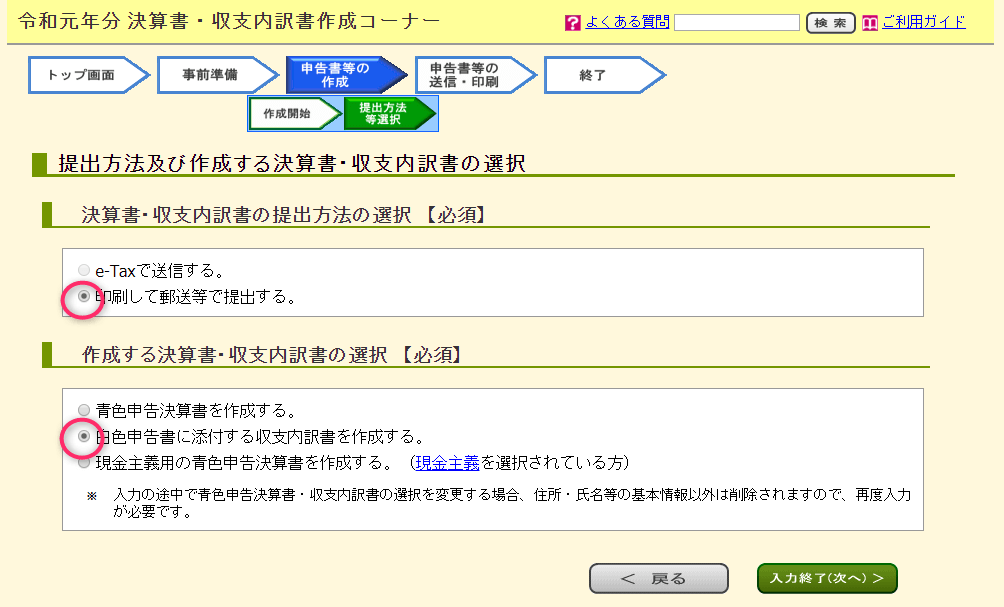

今回は印刷して提出を選択して、入力していきます。

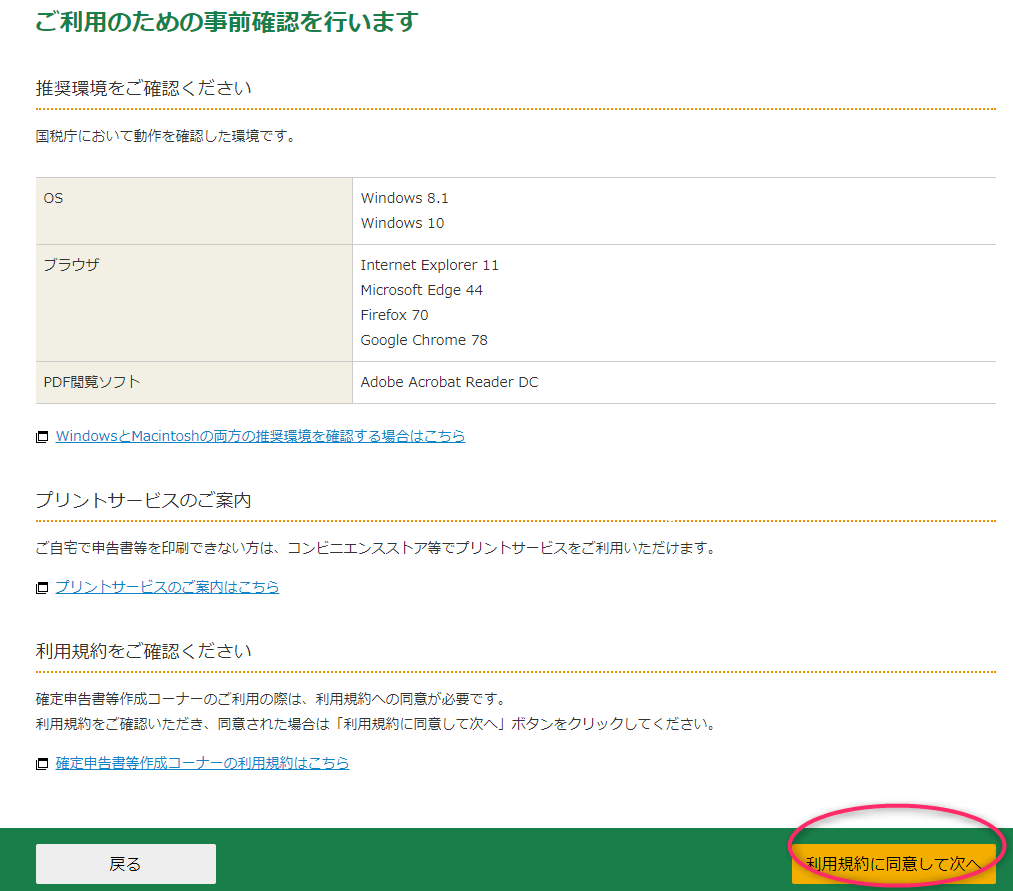

内容を確認し、右下にある「利用規約に同意して次へ」をクリック。

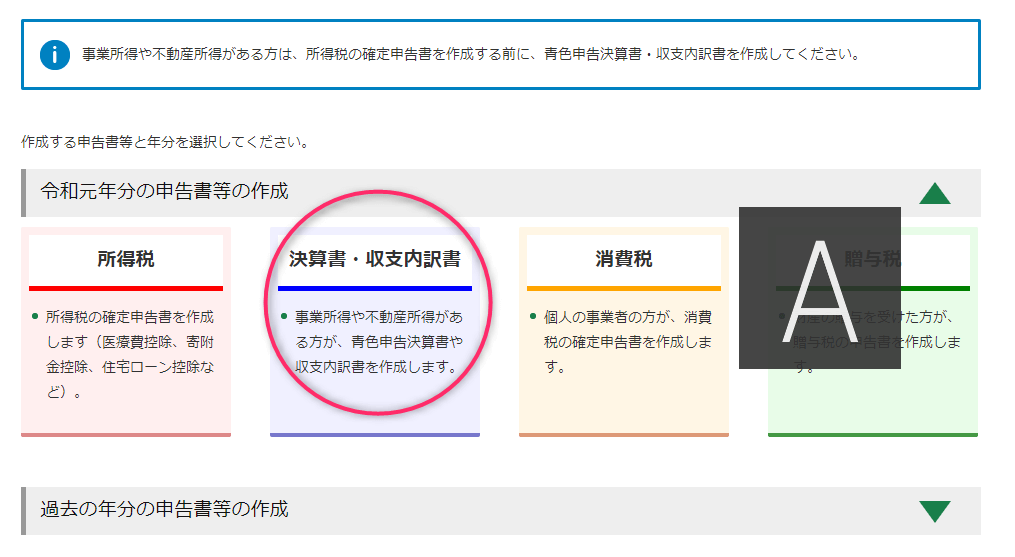

「令和元年分の申告書等の作成」のタブをクリックすると、所得税の確定申告など4つのメニューが表示されます。

今回は収支内訳書の作成をしますので、左から二番目の「決算書・収支内訳書」をクリックします。

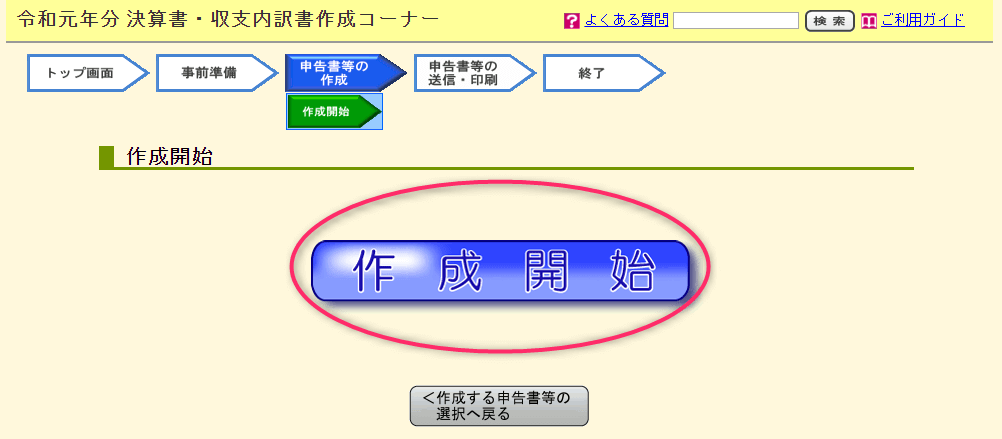

作成開始をクリックします。

「印刷して郵送等で提出する」「白色申告書に添付する収支内訳書を作成する」にチェックを入れて「入力終了(次へ)」をクリック。

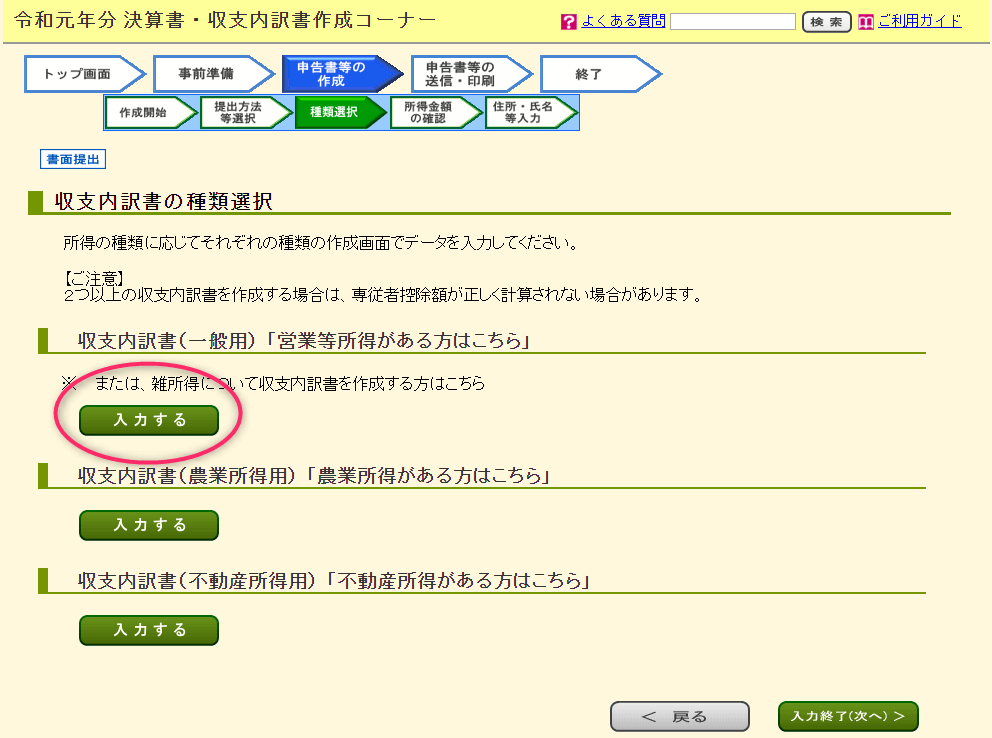

収支内訳書(一般用) 「営業等所得がある方はこちら」の「入力する」をクリック。

ようやく収支内訳書の数値入力画面に辿りつけました。

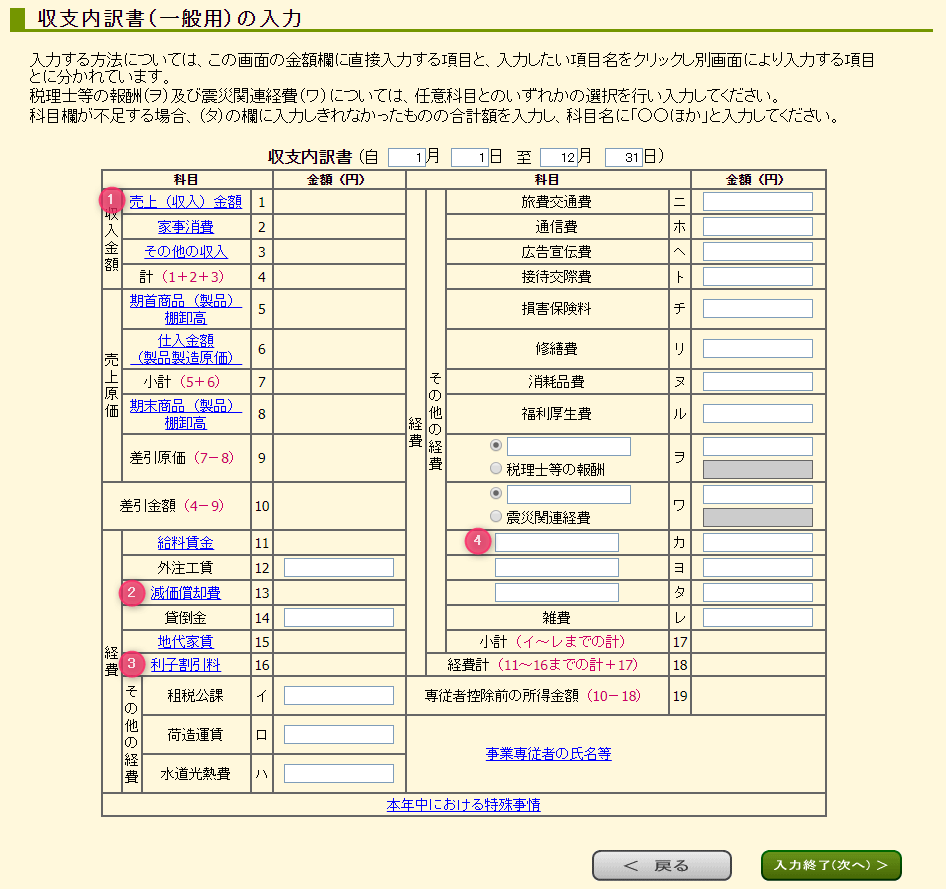

売電収入の収支内訳書を作成する際に入力が必要となるのは、下の①~④となります。

①~④の入力箇所を個別に見ていきます。

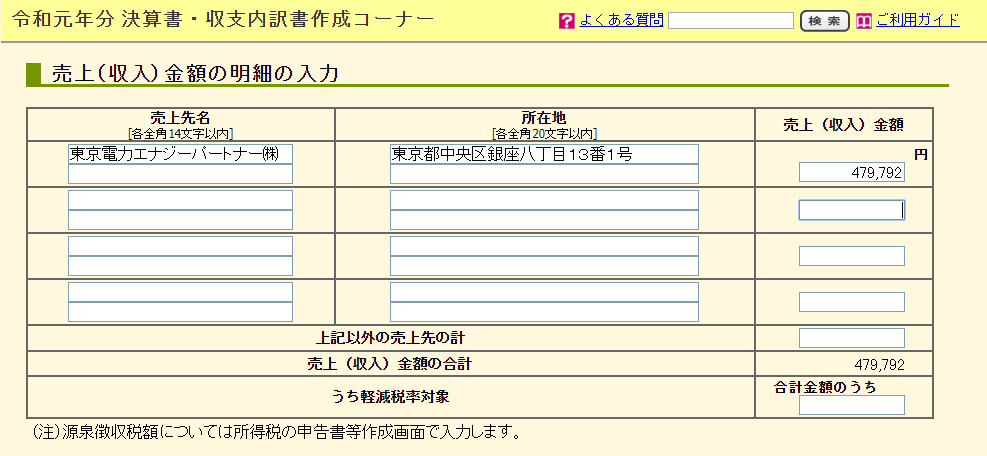

①の売上(収入)金額

「売上(収入)金額」のリンクをクリックすると「売上(収入)金額」の明細の入力画面になります。

1~12月分までの「購入電力量のお知らせ」に記載されている「購入予定金額」を合計して「売上(収入)金額」記入します。

(注)収入金額は検針ベースでも構いませんし、通帳に入金された1~12月分の合計でも構わないと思います。ただしその年によって検針ベースだったり、入金ベースの基準だったりすると後々問題になりますので、毎年同じ基準で12か月分(初年度は除く)を計上してください。

入力が終わったら右下の「入力終了(次へ)」をクリックすると先ほどの数値入力画面に戻ります。

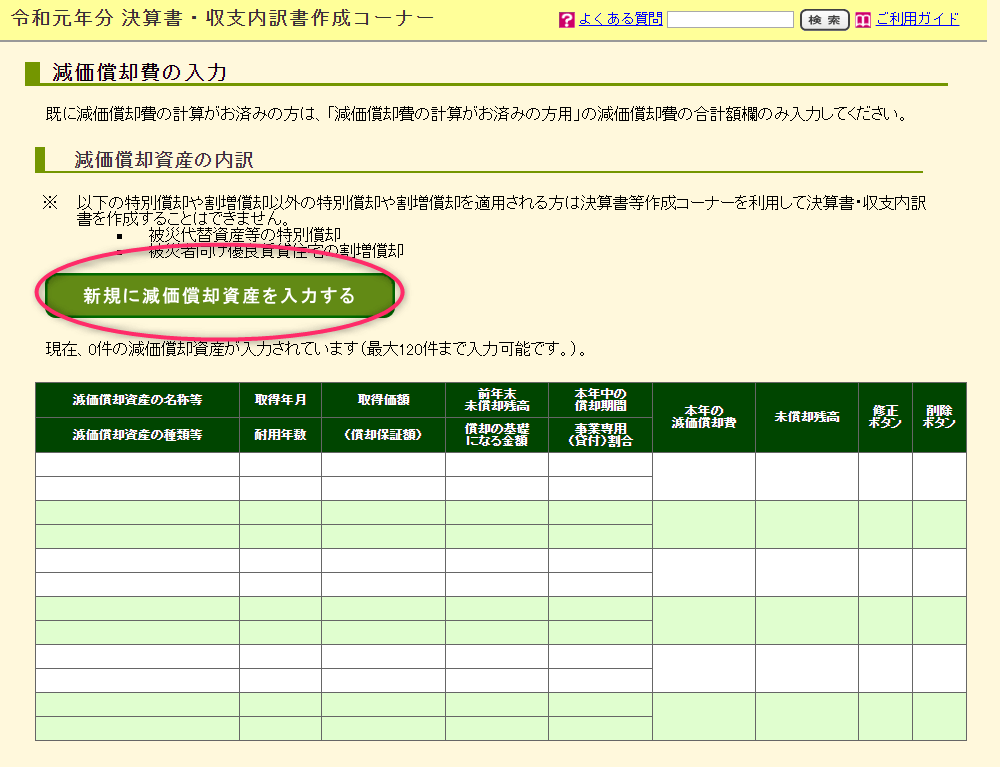

②の減価償却費

「減価償却費」のリンクをクリックすると減価償却資産の内訳の入力画面が現れます。

赤で囲った部分「新規に減価償却資産を入力する」をクリックすれば一件ごとの入力画面に変わります。

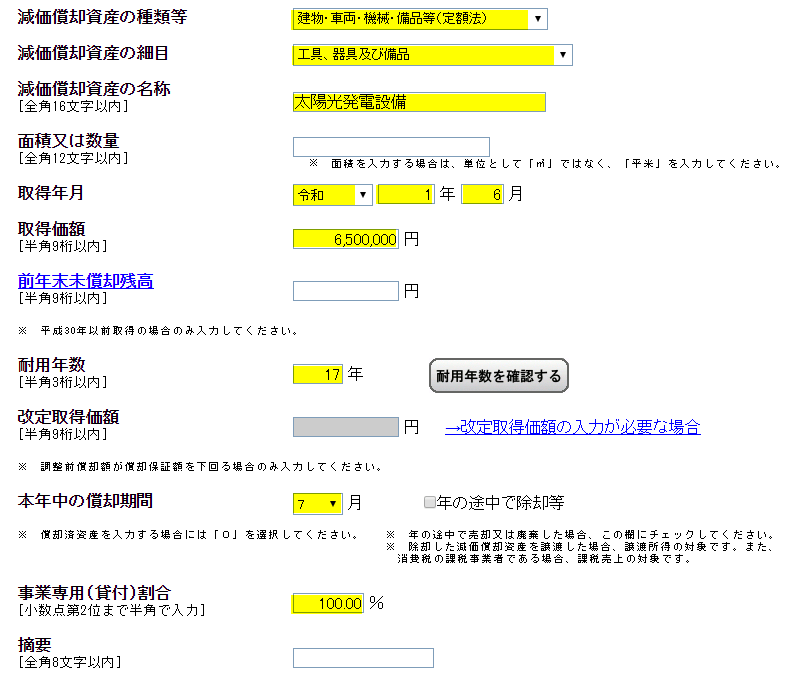

まず太陽光発電設備の減価償却の入力を行います。

減価償却資産の種類等は「建物・車両・機械・備品等(定額法)」を選択。

減価償却資産の種目は「工具、器具及び備品」を選択。

減価償却資産の名称には「太陽光発電設備」と入力。

取得年月は売電を開始した年月を入力。

取得価額は税込の取得価格を入力。請求書等で確認できます。(一条工務店の場合は日本産業発行の請求書をご確認ください)

耐用年数は「17年」と入力。

本年中の償却期間は取得から12/31までの経過月数を入力します。このケースの場合6月に取得していますので年末までの経過月数は7月(7か月)となります。一か月未満は繰り上げて計算してください。

事業専用(貸付)割合は全量買取の場合「100%」、余剰買取の場合、こちらでご紹介した売電割合(年間売電料÷年間総発電量)を入力します。

ただし減価償却資産として計上できるのは20万円以上になりますので、20万円未満の場合は全額初年度の経費として計上してください。

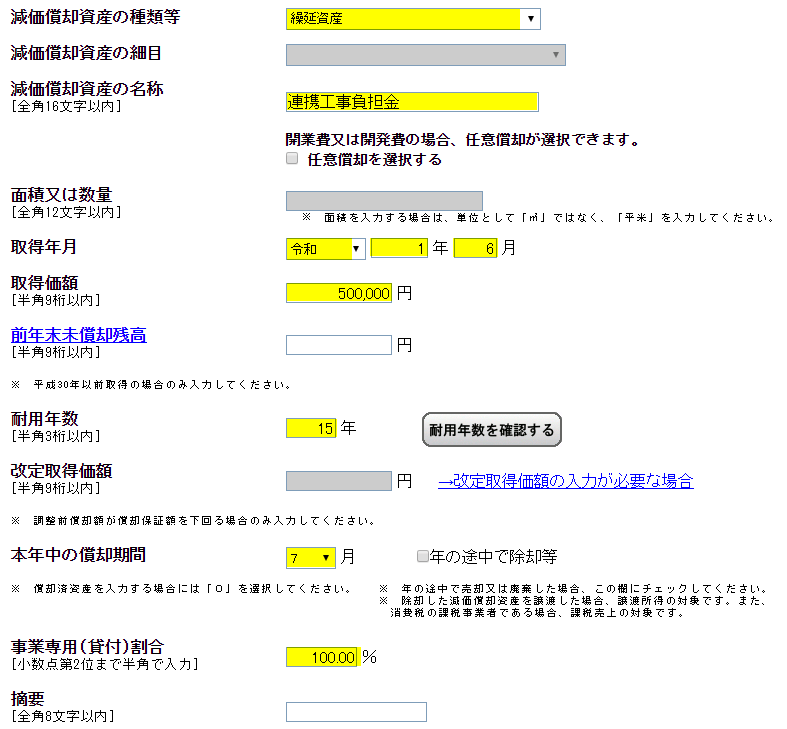

次に連系工事負担金の入力をします(連系工事負担金が20万円以上の場合に限って減価償却資産として計上できます。20万円未満の場合には、全額初年度の経費として計上して下さい)。

上の画面下「もう一件入力する」をクリックします。

減価償却資産の種類等には「繰延資産」を選択。

減価償却資産の名称には「連携工事負担金」と入力。

取得年月は売電を開始した年月を入力。

取得価額には税込の取得価格を入力。請求書又はハウスメーカーの契約書(変更契約書)で確認できます。

耐用年数は「15年」と入力。

本年中の償却期間は取得から12/31までの経過月数を入力します。このケースの場合6月に取得していますので年末までの経過月数は7月(7か月)となります。一か月未満は繰り上げで計算してください。

事業専用(貸付)割合は全量買取の場合は「100%」、余剰買取の場合は、こちらでご紹介した売電割合(年間売電料÷年間総発電量)を入力します。

入力が終了したら「入力終了(次へ)」をクリックします。

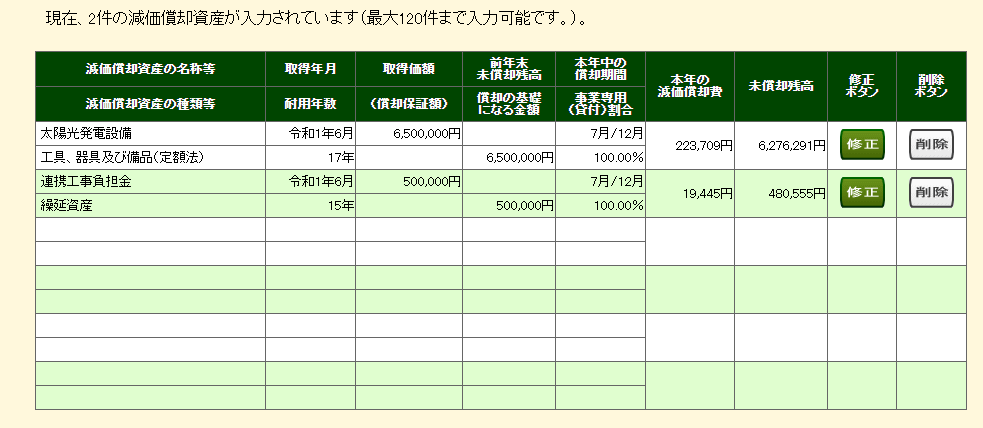

入力が終わると先ほど入力した減価償却資産が、一覧で表示されます。

本年の減価償却費は自動で計算されていますので確認してください。

入力内容を確認したら「入力終了(次へ)」をクリックすれば先ほどの⑨の収支内訳書の画面に戻ります。

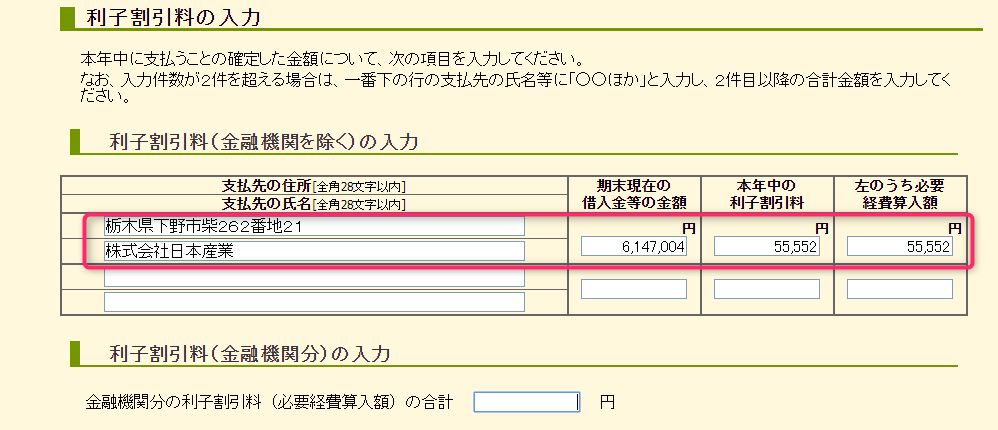

③の支払利子

次に「支払利子」の入力をしましょう。「利子割引料 」をクリックし入力画面を呼び出し、入力します。

一条工務店の夢発電利用の方は、日本産業から送られてきた「利息返済額」の欄の一年分の合計金額を入力してください。なお日本産業は金融機関ではありませんので、「利子割引料(金融機関を除く)」欄へ入力します。

なお提携のセディナソーラーローンをお使いの場合、セディナは金融機関となりますので「利子割引料(金融機関分)への入力欄に支払った利息額を入力します。

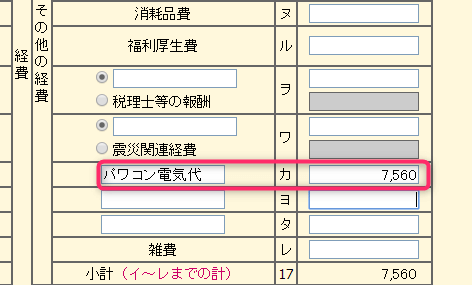

④のパワーコンディショナーの電気代

全量買取の場合、パワーコンディショナーの電気代を経費に計上することが可能です。

収支内訳書の画面(手順9)で、その他経費として、「パワコン電気代」のように科目名称を打込み金額を記入しておけば大丈夫でしょう。

これで収支内訳表のメイン画面の入力が終了です。あとは金額確認等の画面が続き最後に住所氏名の入力を行い、決算書・収支内訳書の印刷画面でPDFを出力し印刷すれば、収支内訳書の作成は終了です。

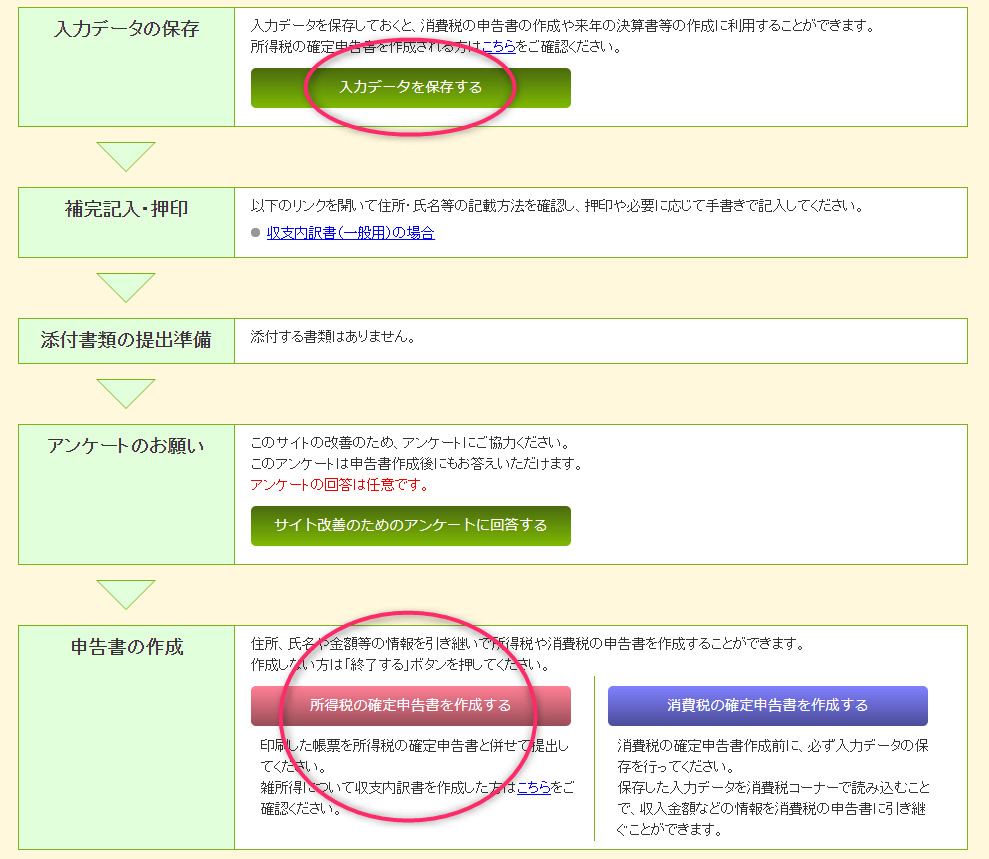

最後にデータは必ず保存しておいてください。減価償却費は今年度の入力データを来年の申告の際に利用できます。

「償却期間を12か月」と入力すれば、来年度も減価償却費の自動計算をしてくれます。

収支内訳書で計算した雑所得の金額を使って「確定申告書」の作成を行います。

収支内訳書の印刷が終わると、このような画面が表示されます。

来年度以降のためにもデータを必ず保存しておいてください。

下の「所得税の確定申告書を作成する」をクリックすると、この収支内訳書で入力したデータを利用し、引き続き確定申告書の作成がおこなえます。

ただし確定申告書の作成は可能ですが、雑所得ではなく、事業所得に計上されてしまいますので、面倒でもデータのみを利用し、確定申告書Bに記入するようにしてください。

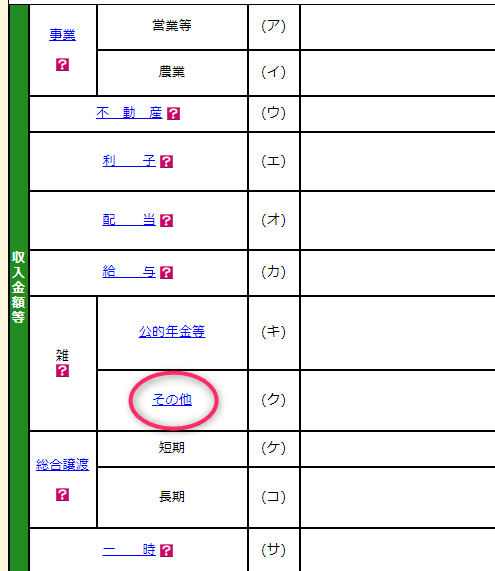

入力箇所は「雑所得」の「その他」になります。

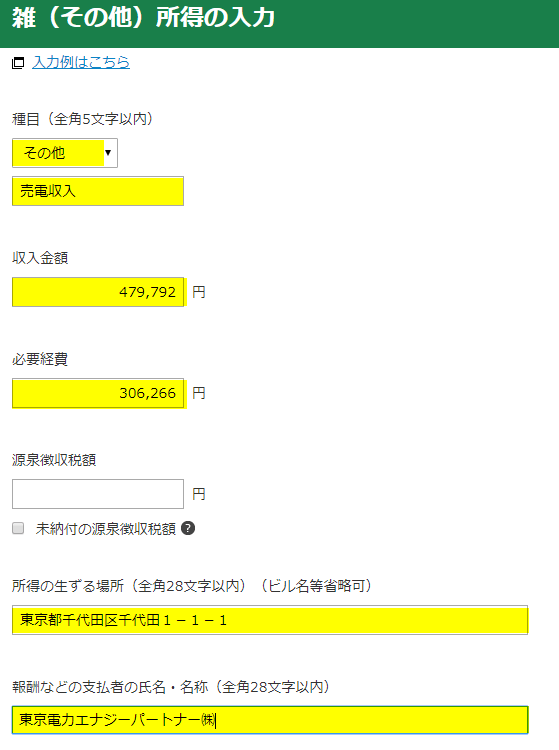

その他をクリックし、次の箇所を入力すればOKです。

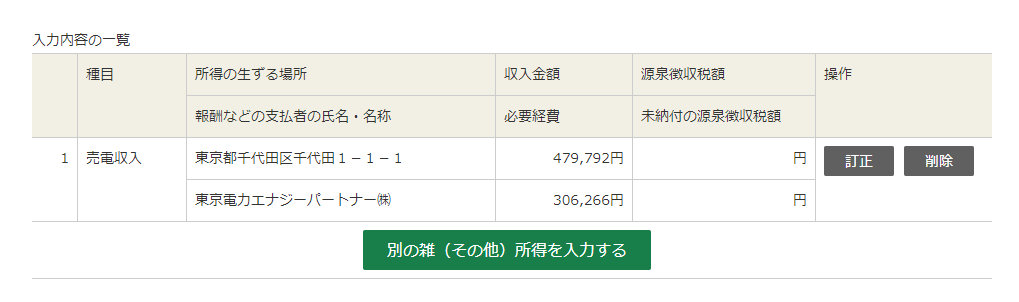

入力内容の画面が次のように表示されます。

具体的な確定申告書の作成方法は

の記事をご覧ください。住宅借入金等特別控除の箇所以外を入力すればOKです。それ以外の手順は全く同じです。

今回の例では所得金額が173,526円になりました。

20万円未満は申告は不要ですが、住宅借入金特別控除の申告を同時に行う場合には確定申告書に雑所得の金額を記載しなければなりません。

雑所得の金額はこの収支内訳書と同じ計算過程を踏むことになりますので、申告金額の相違を防ぐために提出義務はありませんが、国税庁のサイトで作成してみるといいでしょう。

また1円でも雑所得がある場合住民税の申告は必要になりますのでご注意ください。

ご注意いただきたい点

この記事に掲載されている情報の正確さについては可能な限り注意を払っておりますが、その正確性や適切性に問題がある場合、告知無しに情報を変更・削除する事がありますのでご注意ください。

またこの記事内容を用いることにより被った損害・損失に対しては、一切の責任を負いかねますことを予めお願いいたします。

コメント